이제 유가, 가스값 하락에 투자해볼까?(ft.역발상투자/삼성 인버스 2X WTI원유 선물ETN/ 신한 인버스 2X 천연가스 선물 ETN/TIGER 원유선물인버스ETF)

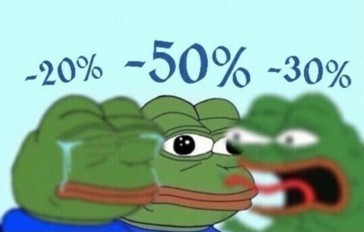

동학개미들이 원자재 가격의 '피크아웃(고점 통과)'을 예측하고 올해 약 8900억원을 원자재 하락에 베팅했지만 인플레이션 흐름이 지속되면서 수익률이 -90%에 달하는 등 손실이 막대한 것으로 나타났다.

출처=매일경제

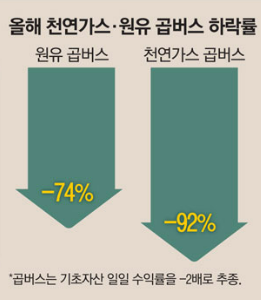

8일 한국거래소에 따르면 올해 초부터 이달 8일까지를 기준으로 국제유가·천연가스 가격이 하락할 때 수익이 발생하는 인버스(숏) 상품의 손실률이 크게 확대된 것으로 드러났다.

국내 증시에서 가장 거래대금이 많은 국제유가 인버스 상품인 'TIGER 원유선물인버스(H) 상장지수펀드(ETF)'의 수익률은 -46%였는데, 국제유가의 가격 지수 움직임을 -2배로 따라가는 곱버스 상품 중 거래대금이 최대인 '삼성 인버스 2X WTI원유 선물 상장지수증권(ETN)'의 손실률은 -74%까지 확대됐다.

천연가스 가격 하락에 베팅하는 인버스 상품의 수익률도 처참한 수준...

1배 인버스 상품인 'KB 인버스 천연가스 선물 ETN'의 손실률은 -67%에 달했으며, 특히 곱버스 상품인 '신한 인버스 2X 천연가스 선물 ETN'의 손실률은 -92%인데, 올해 초에 투자했다면 사실상 원금의 대부분이 손실인 상황이다.?

출처=매일경제

여기서 문제는 동학개미들이 올해 들어 크게 오른 원자재 가격의 하락 흐름을 예상하고 인버스 상품을 대거 사들었다는 점이다. 개인투자자 누적 순매수액이 50억원 이상인 종목 가운데 총 11개 원자재 인버스 상품을 매수했다. 이들 상품의 총 순매수액은 8851억원.

이는 올해 코스피 보통주 기준 순매수액 상위 6위에 해당하는 금액이다.

SK하이닉스(9195억원) 다음으로 개미들이 가장 많은 매수세를 보여준 셈으로 인버스 ETF에 베팅한 개미들은 남몰래 눈물을 흘리고 있다.

반대로 올해 코스피 순매수액 상위 300개 종목에서 원자재 상승에 베팅한 상품은 없었다.

꺽일 것만 같았던 원자재 가격 상승세 여전

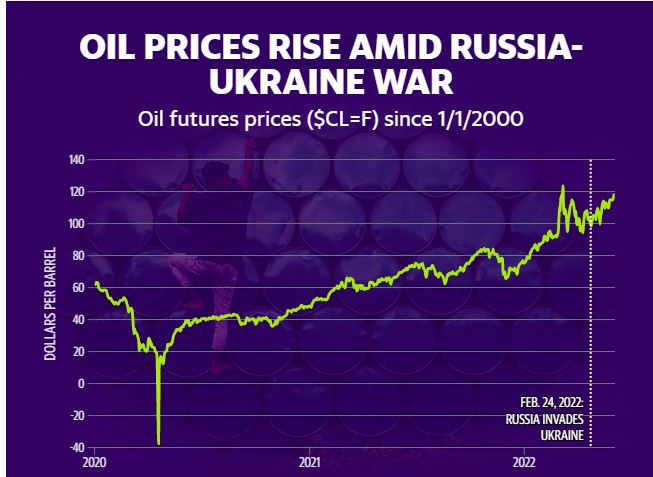

서부텍사스산원유(WTI) 가격표를 보면 알 수 있듯, 지난 2월 배럴당 130달러에 도달했던 가격은 3~4월에는 배럴당 100달러 지지에 실패했다. 그래서 이를 보고 가격 하락을 기대한 이들이 많았다.

하지만 7일 기준 WTI 가격은 배럴당 119.4달러로 여전히 상승세를 유지하고 있다. 특히 천연가스는 조정 없이 꾸준히 급등세를 타고 있다. 7일 기준 뉴욕상업거래소 천연가스 7월물 가격은 100만BTU당 9.29달러로 올해 초 대비 147% 급등했다.

국제유가가 러시아의 우크라이나 침공이후 62%나 올랐다. 국제유가가 2배로 뛰면 경기침체를 야기할 수도 있다는 경고가 나왔다. 자료=야후 파이낸스

심지어 월가에선 올해 국제유가가 전고점을 넘을 수 있다는 전망이 나온다. 최근 글로벌 투자은행(IB)인 골드만삭스는 올해 7~9월 평균 유가가 배럴당 140달러에 달할 것이라고 예측했다.

원자재 가격 변동 폭이 커지면서 이를 추종하는 상품들에서 괴리율이 발생하고 있다. 괴리율이란 해당 상품이 추종하는 지수(종목)의 순자산가치(NAV)에 비해 얼마나 비싼 가격에 거래가 이뤄지고 있는지를 나타낸다. 현재 원자재 레버리지 상품의 괴리율*은 5~10%로 나타나고 있다.

※ 괴리율 : ETF·ETN이 거래되는 시장가격과 ETF·ETN의 내재가치간의 차이를 말함.

괴리율이 양수(+)로 크게 확대되었다는 것은 해당 상품가격이 고평가되었다는 것으로 기초자산 가격이 상승하더라도 기대수익을 실현하기는 어려울 가능성이 크다. 또한 고평가된 시장가격이 내재가치로 수렴하여 정상화되는 경우에는 오히려 괴리율에 해당하는 차이만큼 투자 손실이 발생할 수도 있다는 것을 염두해야 한다.

원자재 관련 곱버스 상품.

장기간 보유하면 손실 폭 크게 늘어날 수도 있어 주의?♂️

전문가들은 원자재 관련 곱버스 상품을 장기간 보유하면 손실 폭이 크게 늘어날 수 있다고 경고한다. 일반 주식 종목과 다르게 원자재는 변동 폭이 상대적으로 크기 때문이다. 또 레버리지 상품들에는 숨겨진 비용이 있다. 해당 상품이 추종하는 선물을 롤 오버(만기 전 월물 교체)하는 과정에서 비용이 발생하기 때문이다. 수수료도 일반 상품보다 비싸다.

한 금융투자업계 관계자는 "원자재 곱버스 상품은 원자재 상승세가 지속되면 '음의 복리' 효과에 따라 눈덩이 손실을 볼 수도 있다"며 "시장이 원하는 방향으로 흘러가지 않을 땐 빠르게 손절하는 것도 방법"이라고 했다.